世の中には「億り人」と呼ばれる人がいます。

「となりの億万長者」という有名な本もありますが、ビジネス本や経済誌、ネット上にも「億り人」に関する記事やブログはたくさんあります。

このように、なぜか気になる「億り人」なる人々について、みなさんはどのようなイメージをもっていますか?

なんか、毎日豪華な食事なんかしたり、

エステなんかにも通ってそうね~

「億り人」は魅力的ですね。

pandaもいつかは、億ってみたいけど、

その先の生活はどんな感じだろう??

億り人はどれくらいいる?

実際に「億り人」と呼ばれる人はどれくらいいるのでしょうか。

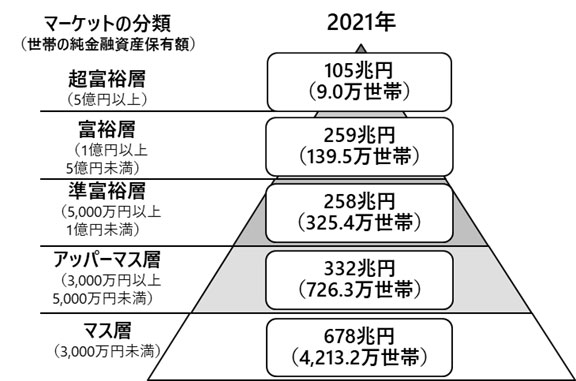

野村総合研究所の2021年の調査によると、純金融資産保有額が1億円以上5億円未満の「富裕層」、および同5億円以上の「超富裕層」を合わせると148.5万世帯。

日本の世帯数は5572万世帯なので約2.6%、つまり世帯主100人中2~3人は「億り人」がいることになります。

私の住んでるマンションがちょうど100世帯くらいありますので、2~3軒は億り人家族が住んでることになりますね。意外とどこにでもいるもんなんです。

ちなみに、私pandaの金融資産評価額は約8400万ですから、上図でいうところの「準富裕層5000万円以上1億円未満」です。億り人までは、まだ遠そうですね。

億り方はいろいろ

億り人と呼ばれる資産を1億円以上蓄えている人とは、どんな人たちなのでしょうか?

企業のオーナー、医者、芸能人、プロアスリート、などが思い浮かびますが、実際億り人の8~9割は普通のサラリーマンだそうです。

では、普通のサラリーマンがどのようにして、億り人になるのか?

サラリーマンの生涯収支

サラリーマンの生涯年収、つまり就職してから退職するまで一生の間で稼げる賃金の総額は、学歴によっても違いますがこんな感じ。

| 学歴 | 男性 | 女性 |

| 大学・大学院卒 | 2憶6,190万円 | 2憶1,240万円 |

| 高専・短大卒 | 2憶960万円 | 1憶7,250万円 |

| 高校卒 | 2憶500万円 | 1憶4,960万円 |

| 中学卒 | 1憶9,400万円 | 1憶4,610万円 |

「学校卒業後フルタイムの正社員を続けた場合の60歳までの生涯賃金(退職金を含めない)

こうして見てみると、中学卒と大学卒とでは大きな開きがありますが、現在の日本人の大学進学率が57.7%であることを考えると、中央値は2憶円を超えるんじゃないかと思います。

一方で、生涯の支出はというと、

総務省の家計調査によると、2016年の2人以上世帯の消費支出は月平均30万9,591円、1年にして約371万円だそうですから、22歳で就職して60歳まで働いたとしたら、支出の総額は1億9,000万円。

子供一人当たりの養育費が1000万円と言われてますから、子供は1人でいっぱいいっぱい。これじゃ少子化も仕方ない。

さらにマイホームなんか持とうとものなら、退職金も残らず、75歳まで働くしかない、という老後が想像できちゃいますね。

億資産の作り方

では億り人と呼ばれる人はどのようにして資産を築いたのか?

一般的な資産構築法は、

- まずは働いて稼ぐ

- 稼いだお金を貯める

- 貯めたお金を運用(投資)する

1 まずは働いて稼ぐ

何はともあれ稼ぐこと、です。片働きの家庭は、パートでもいいから共働きを考える。またちょっとした副業をしてみたり、昇給試験を受けたりして、一人あたりの収入を増やす。手取りの多い会社への転職を目指すのもいいですね。

あくまでも、仕事が辛くならない程度に頑張って、収入を増やせるならベストです。心身に支障があるような頑張り方は、よくありません(経験者は語る)。

2 稼いだお金を貯める

次は貯めること。

パート収入が増えたり昇給したりすると、すぐに調子に乗って生活レベルを上げてしまう人がいます。ちょっとだけならいいんですけどね。

「課長になったら、部下に奢るでしょう」とか、「部長になったら、やっぱゴルフ始めなきゃ」とか、「車はBMWでしょ」とか、「週末は家族でイタリアン」とかとか。

もう一度言いますけど、ちょっとならいいんです。固定費を上げる行動やライフスタイルのコスト自体が上がる行動をしていては、いつになってもお金はたまりません。

なので、ここは3番目の資産運用を目指して「種銭」を増やすことに集中すべきです。

3 貯めたお金を運用(投資)する

最後はお金を運用(投資)する、です。

最近は新NISAなどの影響でハードルは下がってきていますが、未だに投資はギャンブルだと言う人や、政府の陰謀だと言うコリン星の人がいますね。

この人たちは、1987年のブラックマンデー、2000年のITバブル崩壊、2008年のリーマンショック、2020年のコロナショック、などで痛い目に遭った人や、それを間近で見てきた人たちだろうと思います。

たしかに、10~20年くらいのサイクルで暴落は起きています(小さいショックはもっとたびたび起こる)。しかし、それを差し引いてもこの30年で米国のS&P500は8倍になり、日経平均は30年前のバブル時代の最高値に迫る勢いで戻してきていますし、

過去のあらゆるショックを目の当たりにしても、市場から退場しなかった人が、その後に大きく資産を増やしています。

まあ、最終的には人類と世界の成長を信じるかどうかでしょうが、私自身は投資には積極的なタイプで、市場にしがみつく派です。

投資と言ってもやり方は様々です。例えば

- 最近はやりの米国株(GAFAMやNVIDIA)を買う人

- インデックス投資信託(オルカン、S&P500など)を積み立てる人

- 不動産投資が得意な人

- 投資を一切やらなくて貯蓄だけの人(入金力が高い)

私の場合は、インデックス投資信託と日本の個別株の経験はありますが、不動産は不得意ですし、現在の入金力はゼロです。

「そんなんで本当に億れるのか?」と言われそうですが、金融資産は今のところ順調に増やせています。なので、いつかは・・・。

億り人のメンタル

経済コラムニストの大江英樹(おおえ・ひでき)さんが書かれた「となりの億り人 サラリーマンでも「資産1億円」」という本があります。1977年米国で出版された「となりの億万長者」の日本版といったところでしょうか。

その中では、日本の億り人へのインタビューをもとに、その人たちの行動や考え方について記されています。

お金持ちとケチ

お金持ちのお金に対する考え方や行動について、総じて言えることは、「自分にとっての優先順位がはっきりしていること」とのこと。

億り人の多くは、

- 自分にとって意味のないことには1円たりともお金は出さない

- 自分にとって大切なことは贅沢と言われようとも躊躇することなく使う

ということに徹しているそうです。

例えば、出張や国内旅行で新幹線にのるときに、たかだか3~4時間の移動ならグリーン車に乗ることはないのに、海外旅行でヨーロッパに行くときは、飛行機内のサービスやくつろぎ感も旅行の楽しみと捉えて、ビジネスチケットをとる、といった考え方ができるのがお金持ちで、

ひたすら安いエコノミーチケットを購入するのが、ケチな人の考え方ということです。

大事なのは支出管理

大事なのは、適切に支出を管理して、投資するお金をねん出することです。

地道だけど難しい。誰でもできるけど実は難しい。

適切な支出というと、一般的なサラリーマン世帯の1か月の平均的な支出額とかを目標にする人や、なんでもかんでも節約して、食費は1か月3万円とかをめざす人がいますが、これはちょっと違います。

自分や家族にとって何を大事にするかは人それぞれです。

もちろん節約は大事ですが、適切に管理するということですから、

お金の使い方にもっと注意を払うことです。知らず知らずのうちに散財することがないようにすることなんです。

日頃からお金が溜まらないと愚痴をこぼしている人を見ていると、

毎日コンビニでコーヒーやお菓子を買って、

日々ランチに1000円以上使い、

週一で自分へのご褒美と称してお洒落なスイーツを食べて、

月一で家族で焼肉を食べに行って、

半年に一度はビニール傘を買って、

年に一度は海外旅行に行ってたりします。

一事が万事、これでは億り人はおろか、老後破産になってもおかしくありませんね。

他人のためにお金を使う

かくの如く、お金の使い方は難しいのですが、難しいのは資産形成期だけではありません。

幸運にも億のお金が作れたとしても、それはあの世まで持って行く訳にはいきませんから、生きてる間に使いきる方法を考える必要があります。

自分や自分の家族のために使うのはもちろん、他人のためにお金を使うというのも、億り人の共通した行動パターンのようです。

情けは人の為ならず。周り回って自分のためになるような、生きたお金の使い方を意識しているお金持ちは多いみたいですね。

思いつくのは、寄付や人への投資、起業して間もない企業に資金を出資するエンジェル投資家などでしょうか。

とすると、お金は 貯めるより使う方が難しい んじゃないかと、思うんですよね。

資産を増やすというゲーム

1億という金額は日本人にとって、とても分かりやすい目安です。

1憶あれば普通の生活くらいなら配当金だけで生活ができるレベルですから、サラリーマンならFIREできますし、なんなら毎年夫婦で海外旅行に行っても全然大丈夫でしょう。

しかし一方で、「次は1.5億、いや2憶貯めてやる」と、もはや目的のないゲームになる可能性も十分あります。

しかし、お金は使わないと意味がない。

いくら貯めても上には上があるし、このゲームに勝ち負けはありませんから、どこかで自分と折り合いをつけなくてはなりませんね。

なので、ある程度老後の生活の目途が立ったのであれば、1歳でも若いうちに趣味や旅行、寄付や投資など、気になったものにはどんどん使っていきましょう!

今回も最後まで読んでいただきありがとうございます。

こちらの記事もご一読ください。ではまた!

コメント